|

No final de cada mês na bolsa de valores é necessário fazer a apuração do

imposto de renda, algo que muitos investidores esquecem ou até mesmo nem sabem

que precisam fazer. Para iniciar, é necessário ter em mãos o lucro (já

descontadas todas as taxas que constituíram as transações de compra e venda do

negócio) de todos os negócios que foram finalizados no mês de apuração.

As taxas que constituem as transações de compra e venda de um negócio são:

corretagem, ISS, emolumentos, taxa de liquidação e taxa de registro (no caso de

opções). Todas essas taxas estão discriminadas nas notas de corretagem,

geralmente disponibilizadas no próprio site da corretora. No caso de venda a

descoberto, o custo com o aluguel de ações também pode ser usado para reduzir o

lucro, e consequentemente reduzir o valor a pagar de IR.

Cálculo de lucro ou prejuízo das operações:

(preço médio compra

- preço venda) * quantidade – taxas operacionais

Tendo em mãos os resultados dos negócios, o investidor deve separá-los em dois

tipos: operações normais (compra e venda em dias diferentes) e operações day

trade (compra e venda no mesmo dia). E assim obter para cada uma dessas

modalidades qual foi o resultado geral das operações realizadas no mês.

Apuração de lucro ou prejuízo no Mercado de Opções

Se não houver encerramento do negócio ou exercício das opções (ou seja, as

opções virarem pó) o valor do prêmio será o ganho do lançador (vendedor) e

prejuízo para o titular (comprador), na data do vencimento da opção.

Se houver compra e venda das opções, o cálculo do lucro ou prejuízo fica

idêntico ao de uma operação com ações, ou seja (preço compra – preço venda) *

quantidade – taxas operacionais. Será considerada uma operação normal se a

compra e venda ocorrem em dias diferentes e uma operação day trade se a compra e

venda ocorrem no mesmo dia.

Não

trabalhamos com exercício de opções, porém caso ocorra, o cálculo deve ser

consultado na corretora.

Taxa do Imposto: 15% para operações normais e 20% para operações day

trade. O investidor precisa estar antenado ao fato de só poder compensar

prejuízos entre operações de mesma espécie (normal com normal e day trade com

day trade). Ou seja, é permitido compensar prejuízos entre operações normais de

ações e operações normais de opções. E também entre operações day trade de ações

e operações day trade de opções.

Isenção para pessoa física: Para operações normais com ações (apenas

ações!) existe isenção de I.R caso o investidor tenha vendido até R$ 20 mil em

ações no mês (vendas de opções não contam no limite). Apesar de isenção valer

apenas para as operações normais, é necessário somar também as vendas day trade

com ações. Ou seja, a isenção é válida quando a soma das vendas de normal e day

trade (de ações) for menor ou igual a R$ 20 mil. Para operações normais com

opções e operações day trade não há nenhum tipo de vantagem tributária.

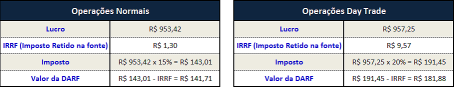

DARF: O imposto deve ser pago até o último dia útil do mês subsequente ao

mês da apuração. O recolhimento deve ser feito através de DARF código 6015 (o

mesmo código é utilizado para todos os tipos de operações). O investidor pode

usar o imposto retido na fonte para abater o valor a ser pago. Por exemplo:

* O Imposto Retido na Fonte (IRRF), discriminado nas notas de corretagens, só

pode ser usado para abater os pagamentos até o fim do ano em que foi gerado.

* O atraso no pagamento da DARF gera multa de 0,33% ao dia (limitada a 20%) e

juros de mora (baseado na Taxa Selic do período). O investidor que precisar

gerar uma DARF com o valor reajustado pode utilizar o programa Sicalc,

disponível para download no site da Receita Federal.

Ordem dos abatimentos: Os prejuízos devem ser usados para abater lucros

ocorridos no mesmo mês de apuração ou em operações de meses subsequentes do

mesmo tipo de operação (normal ou day trade). Caso tenha imposto a pagar

pendente de algum mês, não poderá usar um prejuízo futuro para compensá-lo.

|